銀行はオワコンと言われるが、京都銀行の年収はどうなんだろうか。

支店長・頭取になったらどのくらいの年収になるのかなあ。

こんにちは、月間1万人が閲覧する『サトルライフ』を運営しているサトルです。そんなお悩みや疑問にお答えしますので、是非ゆっくりと見ていってください。

僕自身は、みずほFG(中堅中小・大企業・ファンド営業)→M&A仲介→資産運用系ベンチャー→Web制作・Webメディア構築の個人事業主といった決してマネしないであろう道を進んでいます。

ここでは、これらの内容を解説していきます。

- 京都銀行の年収・ボーナス推移(初任給~平行員~支店長~頭取)

- 京都銀行の年収が今後も上がらない理由

- 出世コース以外の京都銀行の銀行員は厳しい現状が…

周りにいる沢山の地方銀行出身者の話、京都銀行のIR資料を基に解説していきます。

- 京都銀行志望の方

- 今後地方銀行に就職しようとしている方

この記事を読むことで、京都銀行に限らず地方銀行の厳しい現実が見えてくるはずです。

京都銀行の年収・ボーナス推移(初任給~平行員~支店長~頭取)

京都銀行の有価証券報告書によると、平均年収は以下の通りです。

- 2018年:652万円(36.2歳)

- 2019年:657万円(36.6歳)

- 2020年:656万円(37.5歳)

有価証券報告書は、事務職や総合職が混じっていますし、あまり当てになりません。

有価証券報告書+地銀の方のお話、10年弱の銀行員経験から、一般職と総合職の年収推移は、このような感じしょう。

| 事務職 | 月額給料 | ボーナス | 年収 |

|---|---|---|---|

| 1年目 | 20 | 30~40 | 280 |

| 20代前半 | 23 | 40~50 | 320 |

| 20代後半 | 25 | 40~50 | 340 |

| 30代前半 | 27 | 50~60 | 370 |

| 30代後半 | 29 | 50~60 | 400 |

| 40代前半 | 32 | 60~70 | 440 |

| 40代後半 | 35 | 60~70 | 480 |

| 総合職 | 月額給料 | ボーナス | 年収 |

|---|---|---|---|

| 1年目 | 20 | 50~60 | 300 |

| 20代後半 | 40 | 80~100 | 550 |

| 30代前半 | 50 | 100~150 | 700~900 |

| 30代後半 | 55 | 150~250 | 800~900 |

| 課長・副支店長 | 65 | 200~400 | 1,000~1,200 |

| 支店長 | 80 | 300~500 | 1,300~1,500 |

| 頭取 | – | – | 4,000~5,000 |

また、自分自身の銀行員生活を振り返るとこんな感じだったなというのを、漫画にまとめましたので、年収の推移と合わせて銀行員生活がどんな感じなのか伝わればよいなと思います。

【銀行員生活Part1】入社式・同期との絆が深まった新入社員研修

京都銀行の銀行員の年収が今後も上がらない4つの理由

理由は以下の通りです。

- 株主の要求は株価上昇←継続的な増益が求められるが困難である

- 従業員対比で売上と利益が下落傾向である

- 売上の構成割合に将来性が薄い

- 人員削減が一番早い経費削減手段である

では、詳しく解説していきます。

株主の要求は株価上昇←継続的な増益が求められるが困難である

会社の持ち主である株主が求めているのは株価上昇で、安定した増益が欠かせないのです。

なぜなら、株主はキャピタルゲインを求めているので。

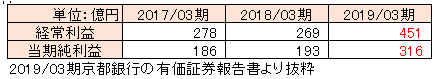

下記表では利益が上昇して見えますが、これは2019/03期の上昇は株式等売却益が250億超あったことによる一時的なものなので、それを除くと下落傾向となります。

この状況で、従業員に給料上げて人件費増えるよーって、株主に言えないですよね…。

株主側からすると利益出して株価上げてくれって言いますね…。

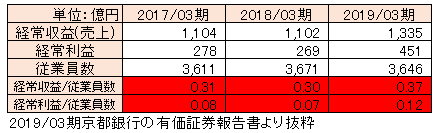

従業員対比で売上と利益が下落傾向である

下記表を見てもらうと、前述の一時的な要因を除くと、従業員対比で経常収益・経常利益ともに下落傾向にあります。

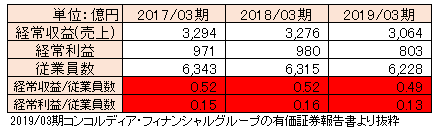

ちなみに、地銀トップの横浜銀行は、こんな感じです。

横浜銀行と比べると、1人当たりの売り上げ・利益ともに年収UPさせる力はありません。

地銀トップ横浜銀行の銀行員でも今後年収が上がらない4つの理由

相当厳しい現実が見えてきました。経営側は人事制度を変更して、賃金カーブをなだらかにして今までよりも上がりにくくする方が賢明です。

確かに、この状況で賃金上げろって交渉しにくいですね。

少し話は逆行しますが、銀行も今後実力主義になるので、一部の上位層には上がりやすい環境かもしれません。

2001年統合以来の大幅な制度変更を行うのが三井住友銀行だ。新人事制度(20年1月導入予定)の目玉は、階層を半分に減らしてポストへの早期登用を可能にすること。

従来の制度では給与面で階層に準拠する年功給が大きかったが、新制度では職務の重さや成果、貢献度合いをより重視する。中堅以上の3階層を統合するMg層の給与は、年次による差をなくし、ポストや成果などに基づいて決める方針だ。

出典:週刊東洋経済「もはや年功主義は限界、メガバンク人事改革の全容」

メガバンクでこの1年で変わってきているので、地銀にも波及するでしょう。上位層にはありがたいですが、それ以外には今まで以上に厳しい現実が待ってますね。

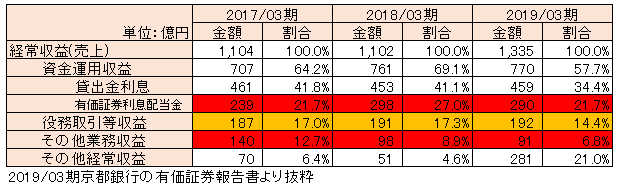

売上の構成割合に将来性が薄い

下記表をご覧ください。

注力分野である役務取引等収益に含まれるM&A仲介手数料やコンサルティング手数料が増えていないのが見て取れます。

つまり、注力分野で思い通りに稼ぎを伸ばせていないということです。

逆に心配なのは、有価証券利息配当金やその他業務収益(有価証券売買益が中心)といった相場ものの収益が非常に大きいので、相場が悪くなれば、一段と利益は減少し、年収UPと言っている場合ではなくなります。

金融庁が収益源を増やすように報道があったけど⁈

この内容です。

銀行は現在、企業に5%まで、銀行の持ち株会社は15%までしか出資できないように規制されています。

金融庁は、規制緩和でフィンテック企業や地域の特産品などを販売する地域商社に対しては、一定の条件を満たせば、届け出だけで制限なく出資できるようにして銀行の収益源の多様化を図るねらいです。

出典:NHKニュース「銀行の収益源増加へ 出資の規制緩和を検討 金融庁」

このニュースは久しぶりに少し明るいニュースですね。地方を中心にこれで活性化すれば、その恩恵が地銀にも返ってきますしね。

これで、この出資した会社にとばされることはありませんか⁈

あるでしょうね。ただ、ホットな話題の最前線で仕事ができるわけですし、若手なら前向きな話じゃないですか。色んな経験が出来るわけだし。

人員削減が一番早い経費削減手段である

売上が伸びないとすると、経費を削減するしかないです。

その経費の中でも、カットしやすいのが、人員削減などの人件費です。

なぜなら、営業経費606億円の中で、一番大きな割合を占めているのが給料・手当248億円(40.9%)であるから。

つまり、貸出金利息が伸びず、役務取引等収益も伸びないとなると、人員削減は避けられません(出向も早まりそうです…)。

以上4点から、年収UPは残念ながら現時点ではかなりきついですね。

銀行員の出向とは⁈【元メガバンク銀行員が未来も語る】

出世コース以外の京都銀行の銀行員は厳しい現状が…

僕は一部の出世コース以外の銀行員の方は、日に日にリスクが高まっていると考えています。

なぜなら、業績が厳しい業界はいずれ淘汰されるからです。

まさか航空業界や鉄道業界がここまで苦境に陥るなんて誰も思っていなかったし、5年前までは銀行業界もここまで苦しくなるとは思われていませんでした。

が、現実に厳しくなってきています。

前述の給料が上がらない理由は数字面で見た事実になりますが、これからは実際にメガバンクや地方銀行で起きている現実の動きを挙げたいと思います。

- 年金削減

- 人材紹介サービス

- 部門ごと切り離し

- 本部の管理部門から営業部門への異動

- 支店の上のポストを削減

それでは、簡単にまとめていきます。

年金削減

かなり衝撃的なニュースがありました。

3番手のみずほは結構きついですね。相変わらず…

年金減額の対象は傘下のみずほ銀行、みずほ信託銀行の約3万5000人のうち53歳以下の社員。一方で、48~53歳の社員が2020年度中に会社を辞めた場合は減額しない「特例」も設けるという。

出典:Business Journal「みずほFG、現役行員の年金「一律減額」の大ナタ…バブル入行組の人員削減に実質着手」

結構大胆なことしますよね。相当早く辞めてほしいんですね。

これから他のメガバンクや地銀でも十分にあり得る話です。

銀行員でも退職金を当てにできない3つの理由【メガバンクも同様】

人材紹介サービス

金融庁が2018年に銀行の業務範囲を緩和して、地銀や信金中心に人材紹介業にスタートしました。

人材紹介手数料も入るし、取引先との関係も良くなるから。ついにメガバンクでも三井住友銀行が人材紹介業に参入しましたね。

三井住友銀行は人材紹介業に参入する。4月1日付でヒューマン・インベントリー(東京・千代田)の発行済み株式をすべて取得し、会社名を「SMBCヒューマン・キャリア」に改める。メガ銀行が人材紹介業に参入するのは初。

出典:Genius「三井住友銀が人材紹介業 メガ銀初」

今のところ各銀行も否定していますが、20代であろうが、30代であろうが2・3年後に出向という名の転籍も全然あり得るでしょう。

部門ごと切り離し

メガバンクでは、聞きませんが、他の金融機関や大手電機・自動車メーカーではこのような話を聞いています。

- 損保ジャパン日本興亜:2019年6月にIT活用による業務効率化で浮いた人材(全従業員の15%)を買収したワタミの介護事業に回す上に、希望退職を受け付けないので、退職する場合は自己都合ということで、退職金も大幅に減額されるという発表

- 超大手自動車メーカーA社:グループの部品メーカーB社と同様の部品を製造するA社工場があり、そのA社工場の社員1万人弱が強制的にB社に転籍させられ、賃金カーブもB社と同様にさせられる

- 超大手電機メーカーC社:とあるD事業部の業績が悪く、切り離して子会社となり、賃金カーブも変更

このような半分左遷ともとられかねない内容については、左遷される銀行員の5つの特徴【集団左遷のリアルな実態も記載】でまとめています。

左遷される銀行員の5つの特徴【集団左遷のリアルな実態も記載】

本部の管理部門から営業部門への異動

すでに三菱で公表済みですが、RPA+AIにより本部の業務を削減し、約3,000名の管理部門の人員を削減し、営業部門に配置転換させる予定です。

これは富士通でも同様の手法をとっていて、5,000名のうち2,850名が早期退職したようです。営業経験の浅い人間を営業に回し、嫌なら自主退職すればという内容です。

支店の上のポストを削減

これは、現実にメガバンクでも起きていますが、下記のように支店長・副支店長ポスト激減しています。

- 総合店舗(小さめ)→総合店舗(大きめ)に支店長・副支店長・法人部門が集約

- 個人店舗や総合店舗(小さめ)→複数店舗を一人の支店長が見る

これは、昨年からメガバンクを中心にすでに起きている話で、上のポストが無いので…こうなります。

- 支店長・副支店長の大半が出向

- 課長・次長が上に上がれないため詰まる

- 課長・次長候補が上に上がれない

- 不満が溜まるが、ポストが上がらないので、給料は全然上がらない(もしろボーナス・残業代が減り、年収が下がる)

みずほの同僚と話をしていても、若手で左遷されている人が増えてきているし、他メガバンクでもポストが無いため、昇格の遅れが目立ちます。

これから入行する方、若手行員については、将来性がよりはっきりと分かれてくるかと思います。

将来性のある銀行員と将来性の無い銀行員の特徴

【まとめ】京都銀行の出世コース以外は結構厳しい…

今回の記事をまとめるとこんな感じです。

- 今後も京都銀行の銀行員の年収は上がらない

- 京都銀行の超出世コース以外の方に、未来は…

結構厳し目に書いたのですが、京都銀行に絶対入りたい、入って地元に貢献したい、京都銀行を変えてやりたいというバイタリティのある方は、本気で応援しています。別に銀行批判をしたいわけでは無いですし、元々の古巣の業界には元気でいてほしいので。

銀行の今後がさらに気になる方は、銀行は今後どうなる?見通しは暗いです…をどうぞ。